郑秉文:养老保险个人账户运营海外借鉴

个人账户两个目的未能实现

基本养老保险引入个人账户的目的主要有两个:第一是为了使养老基金能够顺利进入市场并进行市场化投资。1955年新加坡建立中央公积金制,十几个国家随之纷纷效法;1981年智利建立个人分散决策的、专业养老金管理公司的账户投资制度,十几个拉美国家随后先后跟进;20世纪90年代初美国社保顾问委员会召开经济学家会议,经过几年研究,他们认为养老基金的市场化投资只有经过个人账户进入市场才能避免大规模计划经济因素的回归。

第二个目的是为了加强参保人个人与未来收益的联系,增加养老金制度的财务可持续性,新加坡的中央公积金制也好,智利的个人分散型投资体制也罢,都是为了强化个人责任,尤其是90年代后期欧亚6国名义账户的引入,强调个人的义务与责任已上升为第一位,因为名义账户里根本就没有真实资产可供投资。

中国基本养老保险制度就是在这样的国际环境下建立的,个人账户由此“楔入”到养老保险制度之中,最终建立起一个社会统筹与个人账户相结合的制度。

由于建立个人账户需要支付巨大的转型成本,于是,为了减少财政压力,账户比例从1997年的11%降至2005年的8%,并且做实账户仅作为一些省份先行试点,绝大部分省份的账户只能维持“空转”。同时,为弥补连年下降的养老金,中央政府不得不连年动用行政手段上调10%养老金。上述缩小账户规模和人为上调养老金这两个举措都是不得已而为之,是制度内生缺陷造成的结果。但是,引入账户的激励作用、加强个人责任和强化个人缴费与待遇水平的联系的目的就大打折扣,在待遇计发上,目前账户的约束功能和激励机制已微乎其微,甚至荡然无存。

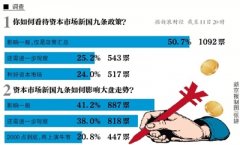

至于引入账户实行市场化投资的目的,那就更没有实现。账户基金与统筹基金实行的始终是一个投资策略,主要用于银行协议存款和购买国债,国家审计署公布的收益率只有2%。账户资金没有实行市场化投资的原因很多,例如,资本市场不甚发达,风险较大,因此,东三省做实账户试点方案中没有包括市场化投资方案,制度准备尚存差距。再例如,十几个试点省份做实账户试点的账户资金累计已高达1100亿元,试点各省跃跃欲试,尤其是东三省,试水资本市场的积极性很高,但国家有关部门十分慎重,看法也不尽一致。

账户资金实行市场化投资的压力已经很大,情势十分紧迫:2008年的CPI是5.9%,2%的账户资金收益率等于是负利率;账户资金滚存余额逐年增加,每年上百亿;重要的是,辽宁当期统筹缺口允许从本省账户资金“借贷”的模式一旦普及到其他试点省份,统账资金不能相互透支的“试点原则”一夜之间“归零”,此时如果账户资金市场化投资还是无动于衷,始终维持与统筹资金一样的投资策略,年复一年地“静等”统筹资金的缺口来借贷,那么,“名义账户制”便名正言顺地登上历史舞台,嫁出去的姑娘还没入洞房就又回到了娘家。

海外两种投资管理模式参考

自基本养老保险引入个人账户之日起,其投资管理模式即可大致分为两种,如前所述,一是实行中央公积金制的中央政府统投资模式,目前大约十几个英国前殖民地国家采取这样的制度。二是账户持有人实施投资决策的分散投资模式,我国香港地区的强积金和拉丁美洲的智利等十几个国家私有化模式。瑞典实行的也是统账结合模式,其账户基金实行的也是香港模式。就笔者所及,目前还没有发现第三种账户资金投资模式。这里说的是强制性基本养老保险的个人账户投资模式,不是指没有引入账户的现收现付养老金,更不指自愿性的第二支柱即企业年金。

在此次金融危机中,各国账户资金都出现较大损失,比如,香港强积金市值缩水25%,从2483港元下降到2112亿;瑞典账户资金损失惨重,缩水35%,从3107亿克朗降至2333亿克朗。拉丁美洲11国账户资金从2803亿美元缩水至2631亿。金融危机为账户资金带来的巨大冲击引起欧洲发达国家尤其是新兴市场经济体的极大关注,在2009年10月刚刚结束的一次欧盟与中国举办的研讨会上就成为会议的主题,甚至就在笔者今天参加的在瑞典召开的一个国际研讨会上,同样也成为学界和政府关注的一个主题。

但是,此次金融危机对国外账户资金市场化投资带来的损失和冲击不应成为我国止步不前的借口,我们不能因噎废食,反而应加快账户资金市场化投资的步伐。问题仅仅在于,我们应该选择一个更加适合中国国情的账户投资体制。

出处:中国证券报

“郑秉文:养老保险个人账户运营海外借鉴”由中国社保网收集整理编辑。

本文地址:http://www.shebaodata.com/xinwen/89641.html

为了社保知识的普及、信息的传播,中国社保网欢迎您转载分享。但请注明文章出处并保留完整链接。否则我们将保留追究其版权责任的权利!

社保常见问题答疑

最新刊登

- 三亚“一鹿快办”智慧终端升级 24小时自助服务随到随办 事关社保!退休,养老金,6月1日起执行 蹊跷的社保 亲人去世后,这两笔社保钱记得领,金额不少,很多家庭都忽 公司不按工资缴社保,深圳地区员工被迫离职,要符合哪些要 千万别被忽悠!广东社保重要提醒→ 职工自愿放弃缴纳社保受工伤,公司能否免除赔偿责任? 员工已领取社保现金补贴,离职后还能向单位索赔经济补偿金 湘粤两省社保互联互通,首个案例成功办理 邯郸临漳开展社保政策宣传帮办系列活动 泸州江阳区社保局:延伸服务触角 传递社保温度 异地制卡不犯难 社保“云端”牵线办 退休的单位已注销,怎么换第三代社保卡?北京人社局解答 七台河破冰之举!社保卡+智慧赛事系统解锁冰雪体育数字化新 四川汉源:社保打好服务组合拳 提升重点群体服务质效 湖北荆门:社保“私人定制”服务让民生保障更有温度 安徽六安:叶集区人社局工伤宣传进企业 社保政策暖人心 辽宁:全国首创 沈阳“智慧社保”实现延迟退休政策“指 甘肃酒泉:数字引擎驱动社保经办升级 智慧服务托起民生 海南省社保中心提示:离退休人员需按期完成养老保险待遇资 全国人民代表大会常务委员会关于实施渐进式延迟法定退休年 梁建章建议按孩子数量发钱:每月3000元直至孩子18岁、家长 宜宾三江新区两家单位荣获“全国文明单位”称号 广东省社保局最新提醒 2025“社会保障卡惠享淄博行”消费满减活动启动 全场景扫码 德生科技:公司研发完成了社会保障卡加载数字人民币的技术 社保不够最低缴费年限怎么办?广东社保权威解答 社保并入税务,社保并入税务局缴纳是指什么意思 社保规定医疗保险买什么,社保规定医疗保险买什么险种 原公司倒闭社保怎么办,原公司倒闭社保怎么办理 北京最低社保缴费基数,北京最低社保缴费基数查询 同城社保转移需要提供什么材料,同城社保转移需要提供什么材 湖北丹江口市社保包含医疗,丹江口市医保报销比例 保险社保报销范围,社保 报销范围 苏州园区社保转到南京,苏州市区的社保怎样转到苏州园区 交社保计什么科目,交社保的科目 办社保回执单,办社保回执单需要多久 深圳买社保多久可以用,深圳社保交几个月才能用 黄山社保余额查询,黄山社保缴费明细查询 社保可以在外地办理吗,外地的可以在本地办理社保吗 深圳社保个人需要缴纳金额,深圳社保个人缴费工资填多少 不知道自己的社保编号,什么是社保编号我怎么找不到 网上怎么查社保养老保险费年限,网上怎么查社保养老保险费年 长沙个人缴纳社保查询,长沙市个人社保缴费查询网站 南京社保去哪办,南京办社保去哪里 湖南省社保转移流程图,湖南省内社保转移怎么办理流程 社保每月几号截止,每年社保截止到几月几号 济南社保凭证,济南社保凭证怎么打印 深圳社保个人电脑号,深圳社保电脑号查询个人账户 北京社保登录密码原始密码是什么,北京社保的初始账号密码是 大埔县城乡社保认证,大埔社保网 自由职业者交社保多少钱一个月,自由职业者一年交社保多少钱 湖北省潜江市社保查询,潜江市社会养老保险查询 昆山社保原始密码,昆山社保初始密码 合肥个人社保怎么办理,合肥个人社保怎么办理转移 没有社保卡没有密码忘了怎么办,社保卡不见了密码也忘了怎么 佛山社保卡怎么定点,佛山社保卡怎么定点医院 深圳社保一次性买断,社保可以一次买断吗 报销社保的钱在哪里查,报销社保的钱在哪里查到 珠海社保网查询系统,珠海市社会保障局个人社保查询 怎么查询社保在哪里交,怎样查询在哪交的社保 吉林白城遣散费和失业金一样吗?(2025/06/03) 2025年天津养老金能领多少钱一个月?社保缴费31年和34年退 灵活就业社保是交哪几种?郑州灵活社保缴费标准2024-2025年 南平生育保险和医疗保险是否已经合并?(06/03) 2025最新报销比例!职工医保能报销多少?(25/06/03) 2025年高龄补贴标准公布!2025年高龄老人津贴领取流程(202 自费社保缴费标准来了!以郑州2024-2025年灵活就业人员养老 2025年安康养老保险缴费年限和年龄表,养老保险要交多少年 2024-2025年兰州养老保险缴费基数及缴费标准一览表 合肥退休工资计发基数是什么?2025年退休金计算公式解密(6 拉萨退休金怎么算?养老金缴纳年限对比:35年、38年、40年 错过了4050补贴怎么办,2025年青海西宁4050人员社保补贴多 丽江城乡居民社保一次性补缴条件怎么查?2025年补缴方案详 7种方法教你轻松查医保卡余额(25/06/03) 农村农民一次性补交养老保险新规(以连云港为例) 长沙2025年退休与2024年相比较,哪个退休金更高,一起来算 养老保险断交多久作废?(25/06/03) 2025年青岛养老金多少钱一个月养老金27年、32年、37年分别 缴22年130%养老保险,2025年退休,能领多少退休金?(6月3 速看!手把手教你完成浙江社保线上缴费操作(2025-6-3) 最新!2025职工医疗保险报销标准及百分比(2025年6月3日) 合肥养老保险缴费档次怎么变更?职工养老保险档次变更指南 退休金能拿多少一个月?2025年退休工资计算举例说明(2025/ 2025年退休工资计算方法,社保交36年、39年、40年养老金有 养老金到账有哪些查询渠道?西藏拉萨工龄29年养老金一个月 2025年浙江宁波养老金认证怎么在手机上完成认证操作(2025/ 2025年的社保一次性补缴方案有哪些新变化?拉萨个人又该怎 灵活就业社保4050补贴标准是什么样的?以广东清远为例(202 社保最低缴费年限提高到20年从哪一年开始具体实施?2025年 2025年山东聊城社保缴费基数是多少钱一个月?社保缴费基数 2025年山东济宁生育津贴领取条件及标准最新(2025年6月3日 眉山医保异地转移多长时间才能转过来?(6月3日) 养老保险个人缴费比例2025年,养老保险交费基数标准是多少 塔城2025年一次性补缴养老保险新规深度介绍(25/06/03) 退休年龄新规具体怎么退?企业职工的法定退休年龄是几岁? 社保年限延长至20年是否确定?一文带你了解(2025/06/03) 灵活就业社保缴费价格标准是多少钱一个月?灵活就业社保交 医保缴费明细怎么查询?医保缴费明细从那里查询?(以许昌 错过了养老金资格认证时间有什么影响吗?(6月3日) 咸阳如何办理领取养老保险待遇资格认证?(6月3日) 2025年法定退休年龄调整一览表(25/06/03) 甘肃兰州2023年养老金计发基数出炉!是7359元吗?每人能补 青岛医保变更参保地去哪里更改?(25/06/03) 刚刚,山西晋中最低工资标准公布2025年山西晋中最低工资标 2025年灵活就业养老社保缴费标准是多少钱一个月?(最新标 盘锦2025年60、70后一次性补缴城乡居民社保新规详解(06-03 医保关系跨省异地转移可以转个人账户余额吗?(2025-06-03 浙江湖州一次性补缴15年社保条件是什么,有何要求? 2024-2025灵活就业社保缴费最新标准,宁夏银川灵活就业人员 2025河北石家庄4050补贴最新指南:河北石家庄4050社保补贴 兰州生育保险与职工医保合并实施了吗?(06/03) 成都医疗保险正常普通人能报销多少?(2025/06/03) 社保个人账户余额及缴费明细查询流程!附查询方法→(6月3 济南医保转移后个人账户余额何时到账?(25/06/03) 最新公布:2024-2025年度南充社保缴费比例及费用明细 社保新规2025一览表,2025年社保新规是什么?有何影响?(2 2024-2025青海西宁职工社保缴费基数是多少青海西宁社保缴费 社保停止缴费多久失效?你知道吗(6月3日) 2025年生育津贴领取条件及标准最新消息(以湛江为例) 医保缴费具体流程,医保网上缴费怎么交?(以南宁为例) 南昌已经交了医保怎么修改参保地?(2025/06/03) 2025年青岛新型农村合作医疗报销比例最新标准是多少?(6月 医疗保险看牙医可以报销多少(2025年6月3日) 如何在微信上查询医保卡余额?拉萨医保卡里的钱能取出来吗 山西太原医保转移后,个人账户余额会跟着转移吗?(06/03) 生育险报销标准2025新规是什么(以深圳为例) 怎么看自己医保卡里有多少钱?重庆医保卡里的钱能取出来吗 辽宁营口医保账户余额如何异地转移?(25/06/03) 医保看牙医可以报销多少?以武汉为例(6月3日) 怎样查询医保卡里有多少钱,怎么查医保卡余额?(25年6月3 兰州新农合低保户住院报销比例是多少?(2025-06-03) 江苏常州医保和生育险合并了么?(2025-06-03) 天水怎么查询医保卡里有多少钱?怎么查医保卡余额?(06/03 内蒙古呼和浩特医保卡可以报销的项目有哪些(6月3日) 西宁如果医保断交有什么影响?(2025-06-03) 北京如何查医保卡里的余额?(6月3日) 生育津贴领取条件及标准,生育津贴怎么领取流程(25/06/03 生育津贴一般能领多少钱?广东东莞生育金怎么领,需要符合 谁能领失业保险金?德州失业金领取要求标准 生育险可以报销多少?(25年6月3日) 2025宁夏银川失业保险金调整吗?失业人员失业金具体领多少 2025年生育津贴领取条件及标准是什么?(以石家庄为例) 北海生育津贴领取条件及标准2025年(2025/06/03) 失业金终生只能领一次吗?申请失业金的条件是什么?(2025 生育津贴发放标准及申领指南(2025年最新版)(2025-06-03 2025包头领取失业金需要什么材料的? 石家庄2025年生育津贴怎么领,需要符合什么条件?生育津贴 2025年郑州生育补贴新标准出炉!手把手教你计算能领多少钱 最新呼和浩特失业金可以领几个月?要缴满多少年可以申请? 杭州生育津贴发放标准及申领指南!(2025年6月3日) 2025年生育假新规:能休多少天?厦门2025年生育津贴领取条 失业金一般领几个月?失业金领取时间如何统计?(2025年6月 生孩子社保可以报销多少钱?(25/06/03) 现在丽江失业金能领取多少钱? 随州生育险和医保合并了吗?(25/06/03) 吉林生育津贴发放标准及申领指南!(2025-06-03) 哪些情形可以申请失业金?领取失业金的条件(6-3) 2025年郑州生育金领取标准及产假标准(06/03) 关于生育津贴是怎么计算的?(06/03) 失业保险缴交越长越好吗?领取失业金与缴费年限关系(2025- 生育险可以报销多少钱?(25/06/03) 领取社保福利补贴有什么好方法?(6月3日) 江西吉安2025年养老保险缴费标准是多少?(25年6月3日) 西藏拉萨女人生育津贴领取条件及标准是多少(25/06/03) 青海西宁退休金怎么算? 社保在多个城市缴纳了怎么合并?灵活就业社保与职工社保险 甘肃金昌失业金可以领多少个月? 河南如何着手领取社保福利补贴,步骤有哪些?(2025-6-3) 农保和社保都交了怎么处理?(06/03) 4050灵活就业人员社保补贴标准是怎样的?河南信阳4050灵活 一文详解:社保线上缴费步骤与常见问题(2025/6/3) 重庆失业标准条件失业金每月领取多少钱? 社保转入已办理完成,转移月数了,怎么查询社保账号余额方 在三个地方交养老保险退休后怎么领?(25年6月3日) 失业保险金的领取流程有哪些?准备哪些材料?(百色参考) 农保和社保都交了怎办?江苏无锡社保卡需要交多少钱? 北京保险五险一金指的是什么(6月3日) 失业金怎么申请领取?掌握一下领取湖北荆门的失业保险金要 住房公积金可以提高吗?驻马店公积金缴存额度怎么提高? 5月8日起个人住房公积金贷款利率下调,能省多少钱!看完惊 公积金比例浮动对实发工资的影响2025 商贷利率PK公积金利率:哪个贷款更省钱? 五险一金是哪五险和哪一金(25/06/03) 公积金降息详情!2025个人公积金贷款利率下调 冲还贷是什么?(6-3) 呼和浩特社保中公积金缴费标准基数及比例2025年个人公积金 威海4050社保补贴多少钱一个月?威海4050社保补贴2025年最

赞助商链接

猜你喜欢

社保巨变!2019年1月1日已实施,各行业

2019年社保统归税务征收,中共中央办公厅、国务院办公厅印发《国税地税征管体制改革方案》。社保巨变!2019年1月1日已实施,各行业要当心了!...[查看全文]

五险一金是什么,五险一金缴纳比例

【中国社保网编辑按】五险一金是什么?相信每位刚入职的新员工面对复杂的社保体系都是一头雾水,人事经理时常被员工一些幼稚的问题问得不耐烦,本地宝办事易频道为您整理出...[查看全文]

今日热点

单位可以按最低工资缴纳社保吗?员工可自

点击排行榜

- 新闻

- 观点

- 政策

- 案例

- 知识

- 办理

国家和军队倾心抓好军人保险工作综述

国家和军队倾心抓好军人保险工作综述 事业单位改革方案将全面推行岗位管理制度

事业单位改革方案将全面推行岗位管理制度 2019年青岛失业保险最新政策:缴费比例、基数

2019年青岛失业保险最新政策:缴费比例、基数 成为自己的医生——医疗健康民主的崛起

成为自己的医生——医疗健康民主的崛起 2015哪些社保新政影响企业职工?

2015哪些社保新政影响企业职工? 2019年孝感失业保险金最新标准:领取条件、流

2019年孝感失业保险金最新标准:领取条件、流 2019年邵阳失业保险金最新标准:领取条件、流

2019年邵阳失业保险金最新标准:领取条件、流 传中国认购2000亿美国国债 协助美国渡过难关

传中国认购2000亿美国国债 协助美国渡过难关 深圳社保查询 深圳社

深圳社保查询 深圳社 济南社保查询 济南养

济南社保查询 济南养 惠州社保查询 惠州市

惠州社保查询 惠州市 汕尾社保查询 汕尾市

汕尾社保查询 汕尾市 北京人大代表建议女性产假延长至3年 由社保提

北京人大代表建议女性产假延长至3年 由社保提 社保金监管漏洞亟待堵塞(图)

社保金监管漏洞亟待堵塞(图) 养老金双轨制改革应有时间表

养老金双轨制改革应有时间表 普通职工缴30年养老金 最迟21年全部拿回

普通职工缴30年养老金 最迟21年全部拿回 求职季:“五险一金”知识政策大揭秘 2015精

求职季:“五险一金”知识政策大揭秘 2015精 人社部农村社会保障司副司长调研永川新农保工

人社部农村社会保障司副司长调研永川新农保工 国务院关于印发“十三五”国家老龄事业发展和

国务院关于印发“十三五”国家老龄事业发展和 荆州领取养老金7月份起变更银行

荆州领取养老金7月份起变更银行 2019年福州工伤保险最新规定:赔偿范围、标准

2019年福州工伤保险最新规定:赔偿范围、标准 2017版医保目录出台最新消息

2017版医保目录出台最新消息 董登新:美国养老金总资产超过股票总市值

董登新:美国养老金总资产超过股票总市值