南都社论:养老金入市 市场与民生应并行不悖

备受热议的养老金入市问题尘埃落定,是福是祸,取决于市场的公平、投资能力与缴纳者是否拥有选择权。

3月20日,全国社保基金理事会发布消息称,经国务院批准,社保基金理事会受广东省政府委托,投资运营广东城镇职工基本养老保险结存资金1000亿元。此举在全国尚属首次。

从大局上来说,地方养老金入市是为了扶正中国地方养老金的根本,一要透明,二要高效。地方养老金入市,是为了解决投资透明度不够与投资效率低下的痼疾,全国社保基金理事会与证监会一再强调,社保基金入市并不是为了救股市。希望广东的试点能够开先河,做到市场与民生、市场与民主并行不悖。

与地方养老金2%左右的可怜收益率比,全国社保基金的投资效率可以称得上惊人。全国社保基金公布的数据显示,自2003年6月开始投资股票以来截至2011年年底,历年股票资产占全部资产的比例平均为19.22%,累计获得投资收益1326亿元,占全部投资收益的46%,累计投资收益率为364.5%,年化投资收益率达到18.61%,比全部基金累计平均收益率高出10个多百分点。

毋庸讳言,全国社保基金理事会的投资高效而透明,他们不仅发布相关的投资数据,并且从全国甚至全球范围内遴选出投资机构,进行专业化投资,理事会行监督、管理之责。通过专业化投资,尽可能弥补未来存在的庞大养老缺口。反观地方养老基金,受制于国债与银行的投资范围,运作过程黑影重重,时时传出挪用丑闻,以公平与专业的方式投资确实优于低效与黑箱投资。

很遗憾,支持养老金入市者说出了部分事实而没有说出全部事实,地方养老金入市能否给养老、民生带来保障,仍然是未知数。

全国社保基金理事会的投资收益随市场而动,而非常年跑赢市场的股神。纵观2000年及2010年的投资数据,在市场大好的2006年、2007年、2009年三年,社保基金成果丰硕,当年的投资收益分别高达29.01%、43.19%和16.12%,而2008年投资收益为-6.79%.并且,在社保基金的投资收益中,有多大的比例来自低成本投资、税收等政策优势,语焉不详。如果社保基金挟政策优势而坐收红利,将造成对市场其他投资者的严重不公。

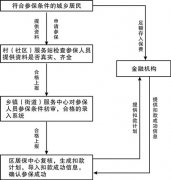

养老金入市是为了让养老金缴纳者老有所养,许多人以美国401K计划初起时的证券市场红火,印证养老金入市与股市是双赢的结果。这是不通市场周期之论,美国401K计划始于上世纪70年代末,到2008年金融危机爆发,恰好经历了一轮大牛市,但到2000年互联网泡沫崩冲,道指等美国三大市场下跌,401K计划资产缩水2万亿美元,说明市场周期是决定性因素。从国际经验看,养老金投资向来以稳健为主,此次全国社保基金理事会紧急澄清,一些媒体和个人把“委托投资运营”误读为“委托入市”,理解为入“股市”是不准确的。全国社保基金理事会受托投资运营广东省部分养老金,将采取更为审慎的投资方针,该项资金将主要投资于国债、银行存款、企业债、金融债等有固定收益的产品,委托人可获得不低于同期银行定期存款利息的收益。

中国股市市场投机色彩浓厚,债务信用评级不完善,如果在基本制度不完善、利益集团被清理之前,贸然入市,养老金很可能成为被市场利益集团收割的羊毛,保障市场的基本公平至关重要,是保障养老金缴纳者权益的根本前提。

最终,养老金是否入市要给缴纳者以自由选择权,这是市场民主题中应有之义。美国401K计划企业为员工设立专门的401K账户,员工每月从其工资中拿出一定比例的资金存入养老金账户,而企业一般也为员工缴纳一定比例的费用,这些钱可以在税前扣除。员工自主选择证券组合进行投资,收益计入个人账户。员工有权先择保守型投资,放弃税收优惠,不进入401K计划。即便是“于民生利”的计划,也应该给予民众自由选择权,而不是由神秘的有关部门替民做主,否则,亏损了算谁的过错?

市场化是好事,高效透明的投资更是发展的方向,但在市场的初级阶段,在投机色彩较为浓厚的市场,在习惯了为民做主的市场,在建立公平市场机制的前提下,保障民生、尊重民意,至关重要。

【出处:南方都市报】

“南都社论:养老金入市 市场与民生应并行不悖”由中国社保网收集整理编辑。

本文地址:http://www.shebaodata.com/xinwen/82581.html

为了社保知识的普及、信息的传播,中国社保网欢迎您转载分享。但请注明文章出处并保留完整链接。否则我们将保留追究其版权责任的权利!

社保常见问题答疑

最新刊登

- 苏州单位社保缴纳个人一年4314元,缴纳23年退休工资一个月 2025社保退休工资计算公式 四川眉山养老金计算公式2025计算 社保交33年退休金今年有多少?(2月5日) 2025年,养老金即将上涨,工龄27年、32年、37年,领的钱差 湖南益阳退休人员2024年养老金计发基数出炉 养老金重算补发 广东佛山交16年养老保险每个月能领多少? 申领失业保险金需提供的材料?大理的申请失业金材料要求一 2025阿勒泰退休工资计算公式,27年退休金多少钱? 社保缴费24、29、32年区别有多大,谁领的养老金多? 喀什退休金计算公式2025,16年能享受到多少养老金呢? 25年工龄退休工资是多少?(2月5日) 退休金和养老金有区别吗?灵活就业人员养老金多少钱一个月 社保缴纳年限有何要求?福鼎社保多少钱一个月2025年? 2025年,养老金即将上涨,工龄28年、31年、32年,领的钱差 公积金房贷利率会自动调整吗?静安调整时间是什么时候? 2023-2025年湖北咸宁养老保险缴费基数,湖北咸宁社保需要缴 2025南京退休养老金账户金额怎么计算的?个人账户养老金计 东方社保交28年可以领多少退休工资? 青海西宁退休金计算方法,缴纳攻略如何交更划算你知道吗? 昌都住房公积金单位和个人缴纳比例是多少?有封顶吗?最高 线下办理失业金领取需要本人吗?伊犁的失业金领取要求? 社保缴纳20年,能有多少退休金?(02/05) 北京养老金重算补发,哪些人能领取?北京养老金计算公式是 社保交满15年每月领多少钱?19年、24年和29年工龄退休分别 2024~2025年陕西榆林灵活就业社保补贴最新标准(申请条件+ 运城缴纳200%档26年社保,领多少养老金?(25年2月5日) 2024-2025年新乡灵活就业人员社保缴费价格表 新乡灵活就业 社保交满37年、40年和42年退休,哪个退休金高?举例说明 浙江衢州养老金计算公式2025年计算举例 2025年浙江衢州退休 解密2023年甘肃金昌养老金计发基数之谜,养老金迎来重算补 社保断交后可以补交吗?(02/05/25) 灵活就业自己交社保一个月要交多少钱?02/05/25 鹤岗交多少个月失业保险可以领失业金? 2025年鹤岗失业金领 2025年汕头五险一金的缴费基数是多少(缴费基数+缴费比例) 换工作期间社保断交一个月怎么办?(2月5日) 公积金利率下调2024,山西晋城2024年贷款利率,房贷100万利 住房公积金个人缴费上限是多少?广东韶关公积金2024年缴费 陕西延安社保待遇认证怎么在手机上完成?最新教程来了(怎 汕尾4050社保补贴标准最新消息 2025年汕尾灵活就业4050补贴 2025安康社保缴费标准一览表(2025-02-05) 失业金停止领取的条件是什么?2024年景德镇的失业金申领条 天津交灵活就业社保与职工社保有什么不一样?天津灵活就业 永州社保缴纳到退休能领到多少钱?2024-2025年永州社保缴费 贵港失业保险金怎么申领?来看→ 公积金贷款利率2024最新消息 克州首套房五年以上公积金贷款 武威公积金缴纳比例基数是多少?最新住房公积金基数何时调 防城港4050社保补贴多少钱一个月,2024-2025年4050社保补贴 南充公司社保可以不交吗? 社保中断了几年还能续交吗?(2月5日) 谁能领失业保险金?海拉尔失业金领取要求标准 社保断了七八年能续交吗?(25年2月5日) 社保缴纳基数是按照实发工资还是应发工资缴纳?个人需要交 广东河源社保缴费比例是怎样的?广东河源社保计算公式一览 2025新农合怎么报销?2025年新农合的报销流程和标准是多少 最新保亭公积金缴纳标准一览表,2024-2025年公积金缴纳基数 离职失业金怎么领取?承德的失业保险金申请要求 内蒙古乌兰察布房贷利率调整新消息 现在 内蒙古乌兰察布存 2024-2025年东城灵活就业社保每月需要多少钱?自费灵活就业 2024~2025年张家口灵活就业社保补贴最新标准(申请条件+申 2025社保个人缴费标准多少钱,社保个人缴纳多少钱一个月? 社保断交就作废了吗?2025年南充社保多少钱一个月? 文山市失业金怎么领取需要什么条件和手续?这里整理收好了 2025昌都社保缴纳比例是怎样的?(2025年2月5日) 2025年商洛公积金个人公积金缴存多少?商洛公积金缴存基数 2024~2025年烟台灵活就业4050补贴最新标准 烟台灵活就业社 2024-2025年阿拉尔灵活就业人员社保缴费标准:自费社保需要 张家口失业金领取条件及标准 最新张家口失业保险金在哪里可 曲靖申领失业保险金需提供的材料哪些? 2025年柳州社保缴纳比例,2025年柳州社保缴费多少钱?2025 公积金利率下调2024,安徽阜阳2024年贷款利率,房贷100万利 2024公积金缴费基数是多少 襄阳调整住房公积金缴存基数上、 2024~2025年辽源4050社保补贴标准是多少钱一个月(失业金和 2025社保缴纳比例是怎样的?(2025年2月5日) 河北衡水失业金申请方式有几种? 社保缴纳多少年可以领养老金?(2月5日) 养老保险断交了3年怎么办?社保断交有什么影响?(2025年2 打工人缴纳社保缴费多少钱?2025年2月5日 2025铜仁社保缴费基数和比例是多少呢?(02/05) 西宁个人社保一个月多少钱?(2025/02/05) 社保一个月交多少钱,在职人员缴纳多少钱一个月?(02/05) 养老金什么时候发,有统一时间吗?02/05 安阳社保多少钱一个月?(02/05) 社保和农保都交了怎么办?(25年2月5日) 怎么算每个月五险一金扣了多少?(02/05) 2025北京社保缴费标准及比例是多少?(25年2月5日) 社保断交有什么影响个人可以补吗?(2025年2月5日) 社保停了几年怎么续交(02/05/25) 铁门关灵活就业人员社保一个月交多少钱?2025年2月5日 五险一金扣多少钱一个月 五险一金每月缴费怎么算?(02/05 退休养老金计算公式是怎样的?02/05/25 社保断交多久就作废了?(02/05) 浙江社保多少钱一个月?(2025-02-05) 换工作中间断了一个月社保怎么办?社保缴纳多少年可以领取 社保卡过期了?教你如何轻松换卡?(2025年2月5日) 2022银行购房贷款利率调整时间 西双版纳新商贷利率定价机制 申领失业保险金需提供的材料?娄底的申请失业金材料要求一 失业金在哪里怎么申请领取?最新吉林松原的失业金领取条件 上调吗?陵水公积金年度调整开始!有何变化? 上海失业金支付宝怎么申请领取流程?附失业保险金办理操作 云南大理2024年买房贷款利率怎么计算?房贷90万分30年本息 失业咋办?失业保险谁能领?长兴失业金领取标准 丰都公积金缴存基数怎么计算的?2024住房公积金基数工资标 张家口的失业保险金怎么申请?附失业金微信申请流程图 广东梅州住房公积金贷款利率怎么查?2024首套、二套房公积 领失业金需要带什么材料?看看武威失业保险金办理材料一览 汕头公积金缴存基数比例(最新),2024-2025年汕头公积金个 内蒙古呼伦贝尔怎样在手机上申领失业保险金?支付宝领取失 公积金利率下调2024,河南洛阳2024年贷款利率,房贷100万利 抚顺公积金缴纳比例基数表 2024个人缴存一个月多少钱? 贵州遵义失业金发放标准提高?查询一下 贵州遵义失业金领取 贵港失业金领取标准2024年 贵港失业金领取金额怎么算? 青海海东房贷利率调整新消息2024 青海海东公积金商业贷款利 2025年丰县失业保险金线下可以办理吗?具体怎么操作? 2024-2025年银川职工住房公积金要交多少(缴费比例+缴费基 失业金怎么申请领取?掌握一下领取聊城的失业保险金要求? 2025年石嘴山失业保险金能线上申领吗?办理入口都有哪些? 更灵活!个人房贷利率重新定价了!广东茂名存量房贷利率调 静海的住房公积金缴存调整定了么?2025年度住房公积金缴存 2025年乌兰察布申领失业保险待遇,需提交哪些材料? 公积金利率下调2024,山东济南2024年贷款利率,房贷100万利 甘肃张掖:甘州区人社局为群众奉上人社“自助餐” 2025年新农合报销比例最新标准是多少 新农合门诊报销和住院 65岁老人住院报销比例是多少 新农合65岁以上的老人住院报销 新农合医保报销比例2025最新标准,最新消息 2025农村医疗保 深圳退休医保按月或一次性补缴要缴多少?哪种方式更好? 退休人员医保将有变化!2025年起医保划转金额提高能有多少 2025年起,退休人员医保划转金额有提高,能涨多少?提前了 2025年医保返款标准调整,退休人员年满70岁,返款金额能有3 2024年退休人员,医保个人账户返款标准有多少?会有所增加 2025年退休后医保卡每月打多少钱 2025年起医保划转金额新变 山西晋城:让就业社保服务走进千家万户 新农合(医疗保险)报销比例2025年最新标准,最新消息 新农合异地就医可以报销吗?2025年新农合异地就医报销流程 新农合异地就医报销流程2025最新消息 新农合异地就医可以报 新农合异地就医报销流程2025年最新是什么 新农合异地就医可 2025年新农合报销标准及范围是多少 最新标准 新农合医保报销比例2025最新标准是多少 2025农村医疗保险如 新农合门诊报销和住院报销标准多少?2025年新农合报销比例 2025年新农合生孩子可以报销多少?2025年新农合生孩子报销 新农合报销比例最新标准多少?2025年新农合门诊报销和住院 新农合报销标准及比例2025最新消息,最新标准 2025年新农合缴费价格是多少钱?新农合报销比例2025年最新 新农合二次报销标准及比例是怎么算的 2025年哪些情况不能报 生孩子新农合报销范围及标准最新消息 2025生孩子新农合可以 甘肃张掖:甘州区失业保险强服务 助企纾困促发展 2025年全国产假新规有多少天 2025年职工最长休假达1年(最 2025年厦门生育津贴能领多少钱 厦门产假多少天2025年新规( 重庆生育津贴领取条件及标准2025最新 重庆生育津贴128天还 2025生育津贴领取条件及标准 生育津贴2025年新规最新消息 2025年最新生育津贴领取条件及标准是什么 2025年生育保险报销最新标准 生育保险报销条件是什么 杭州生育津贴领取条件及标准2025年最新(领取条件+领取标准 2025生育保险领取要满足哪些条件?不生孩子生育保险就白交 广东产假法规2025年最新标准 广东省产假2025年能休多少天 浙江生育假多少天2025年新规最新消息 浙江产假2025年有多少 产假及工资新规2025 产假多少天2025年新规(最新标准) 全国产假新规2025年有多少天 2025年职工产假最长休假达1年 2025年厦门生育津贴能领多少钱(最新消息)厦门产假多少天2 全国婚假、产假、育儿假天数2025年新版一览表(最新) 厦门生育假多少天2025年最新标准 2025年厦门产假新规有多少 湖北产假及工资新规2025 湖北产假新规2025年最新标准?如何 江苏产假及工资新规2025最新标准 2025年江苏产假可以休多少 陕西产假新规2025年工资,最新标准 陕西产假2025年可以休多 2025年生育保险报销有时间限制吗 产假工资是生育保险支付 无锡产假多少天2025新规最新消息 2025年无锡产假98天还是15 2025年北京产假98天还是158天?北京产假新规2025年最新标准 2025黑龙江产假新规最新标准 黑龙江女性生育产假可以休多少 2025年郑州产假是几天 郑州产假多少天2025新规最新消息 北京2025年底基本完成第三代社保卡换发 安徽宣城:打造社保卡 “一卡通”应用生态圈 安徽祁门:居民“一卡通” 群众“幸福卡” 甘肃张掖:人社好声音正能量不断传递 2024厦门工伤保险缴费基数是多少?缴费比例是多少? 淮南工伤保险费率调整差额补缴是多少?2024年起工伤保险缴 茂名一次性工亡补助金怎么发放?工伤认定标准是什么? 茂名申请工伤待遇后进度如何查询?如何申请工伤认定的? 茂名职工在单位就业发生工伤后怎么办?职工发生工伤谁承担 茂名自由职业者能自己缴纳工伤保险吗?茂名工伤保险怎么缴 申请非因工伤或因病丧失劳动能力鉴定要注意什么?具体如何 湛江工伤保险待遇核发申办条件有哪些?具体哪些人可以报销 湛江工伤保险待遇核发申办材料要哪些? 湛江工伤保险缴费基数及比例是多少?2024-2025湛江社保工伤 肇庆提出工伤认定申请时应当提交什么材料? 怎样能认定为工伤?肇庆工伤认定标准是什么? 江门各类工伤保险待遇申领条件一览2024 伤残待遇有个几个等 江门工伤护理、报销津贴待遇申领需要提交什么材料? 江门工伤保险待遇有哪些?2024年江门医疗待遇报销需要准备 江门工伤保险待遇怎么定?2024年江门工伤待遇分几级的?

赞助商链接

猜你喜欢

唐均:医养结合还是护养结合?

自从2015年年底国务院转发了卫计委的《关于推进医疗卫生与养老服务相结合的指导意见》以来,“医养结合”甚至“医养融合”的话题日趋升温。在2016年两会上,这个话题也成为...[查看全文]

我国社保缴费率世界排名13 并非全球最

本报讯 近日,网络有传言称:“中国社保缴费全球最高”。据此,《人民日报》邀请其各驻外记者调查部分国家的社保支出与国民享受社保待遇的情况。调查结果显示,在全世界173...[查看全文]

今日热点

享社保、需培训、卖初夜,各国风尘女子规

点击排行榜

- 新闻

- 观点

- 政策

- 案例

- 知识

- 办理

2019年安康生育津贴新政策:怎么算、怎么领、

2019年安康生育津贴新政策:怎么算、怎么领、 违规行驶受伤 医保能否报销?

违规行驶受伤 医保能否报销? 2019年镇江医疗保险最新政策:缴费比例、基数

2019年镇江医疗保险最新政策:缴费比例、基数 居家养老老人如何防摔倒?委员雷杰呼吁试点住

居家养老老人如何防摔倒?委员雷杰呼吁试点住 2019咸阳养老金调整最新信息:每人每月增加48

2019咸阳养老金调整最新信息:每人每月增加48 2011学年少年儿童及大学生医疗保险申报工作的

2011学年少年儿童及大学生医疗保险申报工作的 2019年绥化失业保险金最新标准:领取条件、流

2019年绥化失业保险金最新标准:领取条件、流 2019年白山五险一金交多少钱?最低标准是多少

2019年白山五险一金交多少钱?最低标准是多少 深圳社保查询 深圳社

深圳社保查询 深圳社 济南社保查询 济南养

济南社保查询 济南养 惠州社保查询 惠州市

惠州社保查询 惠州市 汕尾社保查询 汕尾市

汕尾社保查询 汕尾市 徐立凡:养老金保障不公平感从何而来?

徐立凡:养老金保障不公平感从何而来? 烟台市靠着警务室民房频被砸 疑与社保缴费纠

烟台市靠着警务室民房频被砸 疑与社保缴费纠 电子社保卡升级了!最新使用教程→

电子社保卡升级了!最新使用教程→ 中国社科院郑秉文:社保制度改革 要拿出“一

中国社科院郑秉文:社保制度改革 要拿出“一![[安徽]新社保卡今年起全面发放 看病缴费不用跑来跑去](/uploads/allimg/130319/1_0319105I5RW.jpg) [安徽]新社保卡今年起全面发放 看病缴费不用

[安徽]新社保卡今年起全面发放 看病缴费不用 最牛逼的就是:将社保变成了一门生意

最牛逼的就是:将社保变成了一门生意 《广州市职工生育保险实施办法》最新解读

《广州市职工生育保险实施办法》最新解读 内蒙古自治区人力资源社会保障工作会议召开

内蒙古自治区人力资源社会保障工作会议召开 2019年,生育保险怎么报销?生育津贴怎么计算

2019年,生育保险怎么报销?生育津贴怎么计算 城镇职工养老金为啥有近万亿空账

城镇职工养老金为啥有近万亿空账 2019年绵阳市失业保险最新规定:缴费比例、基

2019年绵阳市失业保险最新规定:缴费比例、基 2015养老金双轨制废除对公务员家庭的影响

2015养老金双轨制废除对公务员家庭的影响